Содержание:

Вместо того чтобы поменять направление на противоположное и вместо того, чтобы сформировать фигуру консолидации, рынок продолжит движение в том же направлении. Наиболее распространенный вид дивергенции – это контр-трендовая дивергенция. Многие трейдеры в некоторой степени владеют приемами торговли против тренда.

В этот момент еще может наступить действие равновесия между «быками» и «медведями». Поэтому в этот момент нужно быть очень предусмотрительными. Самый главный вопрос, который не дает покоя всем трейдерам мира, касается того, как определить момент, когда цена готова изменить свое направление. Вся информация, представленная на сайте носит информационный характер и не является прямыми указаниями к торговле, вся ответственность за принятие решения остается за трейдером.

Как правильно построить дивергенцию?

И в результате, прибыль составила бы порядка 80 пунктов. Дивергенция – это сильный сигнал в индикаторном анализе. Смысл состоит в новом экстремуме в стоимости доминирующего тренда, не обновления в индикаторе. В торговле это несоответствие графика котировок, расхождение показаний, отставание от ценовых изменений индикатора. Для точных прогнозов я анализирую графики на разных тайм фреймах, чтобы определить изменение тренда.

- И для того, чтобы понять, нам надо разложить все эти дивергенции с конвергенциями на виды, чем мы сейчас и займемся.

- Смысл заключается в том, что индикатор выступает в роли рогатки – после небольшой коррекции рынок катапультирует в том же направлении, в котором он уже движется.

- Торговая Форекс стратегия с stochastic дивергенцией предполагает поиск схождений и расхождений по ценовым барам и основной линией индикатора.

- Таким образом, после некой коррекции происходит “катапультирование” цены, то есть, его дальнейшее движение в исходном направлении.

- Бычья дивергенция используется для торговли изменением направления от движения вниз к движению вверх.

Эта классификация, приведенная выше — справочная информация, которую можно найти в любой книге по техническому анализу или открыв любую статью в Интернете. Я же хочу поделиться с вами своим практическим опытом. Все дело в том, что на практике, в режиме реальных торгов, особо не задумываешься о том, какого класса образовалась дивергенция. Правильная (классическая) дивергенция— это наиболее распространенный вид. Именно ее вы можете наблюдать на рисунках, которые я приводил для примера в самом начале статьи.

Открытие позиции по сигналу дивергенция

По старшему тренду, во первых, смотрю где он может остановиться (сопротивления/поддержки еще более старшего) и какова у него уже структура. Но как правило по СТАРШЕМУ тренду кроюсь на поддержках часть и часть когда против меня начнет назревать волна старшего уровня. На скринах написал как «ключевой момент» на мой взгляд, в отработке дивергенции. Безусловно, стоит использовать стоп-лосс, учитывая правила его постановки, чтобы ордер не закрылся по стопу в случае каких-либо незначительных колебаний цены. — минимум ценового графика на одном уровне (двойное дно), второй минимум выше предыдущего. — новый максимум на ценовом графике находится выше предыдущего максимума, а новый максимум на графике осциллятора находится ниже предыдущего максимума.

Источник проблемы – огромное множество названий и типологий что такое дивергенция форекс. И в тех же постах рассказываю о своих сделках, которые были за прошедший период. Прикладываю снимок графиков, на которых видно, когда вошел, когда вышел. А «разбор полетов» ведем уже с читателями в комментариях, например, как здесь. Помимо этого на графике присутствует экспоненциальная скользящая средняя с периодом 21. Естественно, этот индикатор я рассматриваю исключительно в роли динамического уровня поддержки/сопротивления.

По сути, дивергенцию и конвергенцию Форекс принято рассматривать одним понятием – дивергенция. Универсального индикатора для работы с дивергенциями не существует! Не бойтесь экспериментировать и пробовать различные комбинации индикаторов. RSI остался в равновесной зоне и не подтверждает перепроданность.

Примеры расширенной дивергенции

В дополнение хочу сказать, что дивергенции удобно отрабатывать старших уровней, — порядка Н4, Д1 и.т.д., а ждать их «отработку» на младших. Как видите зачастую можно спускаться достаточно «глубоко» по ТФ, чтобы дивергенция старшего уровня была отработана. Ведь риск получается маленький, а потенциал прибыли большой. Но, на этом и можно погореть, напридумав самому себе раньше времени то, чего пока нет и в помине.

Проверяйте себя с помощью чек листа – смотрите раздел “Основные заблуждения при определении дивергенции”. Скрытые и расширенные расхождения являются признаком продолжения тренда. Следовательно, после их формирования стоит открывать позицию, совпадающую по направлению с текущей тенденцией. В отличие от прошлых осцилляторов Awesome Oscillator показывает не кривые линии, а гистограммы.

Макроэкономические Индикаторы Фундаментального Анализа

Пример, показывающий бычью дивергенцию между графиком цены и индексом относительной силы . Это поможет сделать комплексный анализ рынка и существенно снизить риски, торгуя на Forex. Следует обратить внимание, что Конвергенция — это именно СБЛИЖЕНИЕ, СЛИЯНИЕ цены и показаний индикатора (когда показания и соответсвенно линии на графике сходятся).

Сигнал намного сильнее показателей всех других индикаторов, как купленных, так и встроенных в терминал. Эффективно соединять показания дивергенции с пробоями линий тренда. Он может свидетельствовать о постепенной смене движения цены. Открытие сделки должно подкрепляться вспомогательными паттернами. Для «бычьей» дивергенции характерно образование фигуры «двойное дно», а на индикаторе – формирование высокого минимума.

В совокупности получив https://goforex.info/ную формацию тройной дивергенции, трейдер имеет все основания полагать, что нисходящее движение окончено, и открывает ордер на покупку. В случае дивергенции класса C цена обновляет свои пики, но теперь индикатор рисует фигуру Двойная вершина. Из теоретической части и просто из жизненного опыта трейдер должен понимать, что движение может продолжаться только до тех пор, пока на него хватает энергии. Если сказать проще, то дивергенция – это разница в направлениях движения, которая возникает в тот момент, когда кривые цен и индикаторов, которые вы сравниваете, двигаются в разных направлениях. Важным моментом считается, что гистограмма MACD не должна пересекать нулевую отметку, т.е.

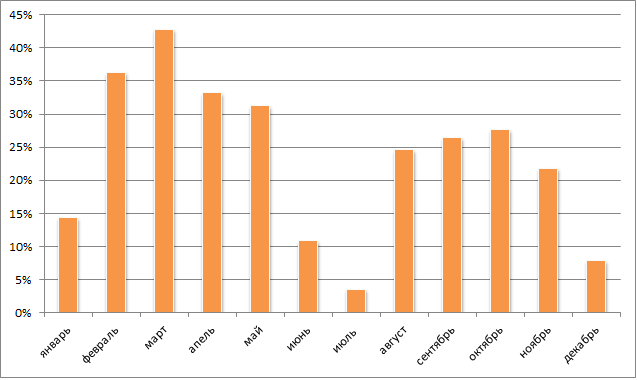

Средняя частота появления сигнала составляет 3-4 раза в месяц по каждой из валютных пар. Именно потому прибыльность данного инструмента зависит исключительно от количества валютных пар, которые используются в торговле. Сигналы проверяют количеством пунктов между вершинами на графике, как минимумами, так и максимумами. Разбег должен составлять от 25 до 50 пунктов, в зависимости от пары. Чем больше разбег между вершинами в пунктах, тем сильнее считается сигнал. Двойное основание является областью неустойчивого равновесия, где существует как вероятность продолжения тренда, так и его разворота.

Что представляет собой дивергенция на «Форекс» классического типа, так это признак разворота тренда и хороший сигнал для выбора длинной сделки (покупки) или короткой операции (продажи). То есть классическая медвежья дивергенция будет подсказывать трейдеру о том, что дальнейшее движение цены будет ниспадающим. В случае со стандартной бычьей дивергенцией график, наоборот, предупреждает трейдера о предстоящем движении цены вверх. В этой статье мы расскажем вам о правилах и особенностях этой торговой системы, а также приведем несколько примеров сигналов для входа в рынок. На графике ниже показан еще один пример двойной дивергенции. Сначала мы наблюдали одну дивергенцию, но цена не развернулась и продолжила снижаться.

Гайд по количественной торговле

Именно поэтому, когда появляется дивергенция не стоит сразу же кидаться на нее с шашкой на перевес, она, как правило, должна устаканиться, сформироваться, как следует…. — на ценовом графике наблюдается более низкий минимум, чем предыдущий, на графике осциллятора двойное дно. — на ценовом графике наблюдается более высокий максимум, чем предыдущий, на графике осциллятора вершины на одном уровне. — новый минимум на ценовом графике находится ниже предыдущего минимума, а новый минимум на графике осциллятора находится выше предыдущего минимума. Пример, показывающий скрытое медвежье расхождение между графиком цены и индексом относительной силы .

Такая картина вырисовывается только в тех случаях, когда цена двигалась вниз. Если в этот момент индикатор показывает дивергенцию, значит, в дальнейшем можно ожидать нисходящее движение. На графике выше показан пример скрытого бычьего дивера стохастика. Видно, что работают те же правила, что и для MACD – на восходящем тренде второй минимум индикатора глубже первого. Моментом входа здесь служит закрытие подтверждающей зеленой свечи сразу после пересечения стохастиков во второй вершине. Для определения момента входа в рынок мы используем скользящие средние MACD, а именно, их пересечение нулевой отметки сверху вниз.

Конвергенция – антипод дивергенции – произошло от слова convergo – сближаю. Таким образом, под конвергенцией понимается частный случай дивера, когда вектора графика цены и индикатора сближаются. Хотел было я выложить пару-тройку «чудесных» индикаторов, «облегчающих» это нелегкое дело — поиск дивергенций на графике.

Сейчас мы разберем конкретную рыночную ситуацию, и, уверен, вы меня поймете. Для дивергенции быков, на ценовом графике мы наблюдаем графическую фигуру «двойное дно», а на осцилляторе новый максимум оказался выше предыдущего. Возникает тогда, когда цены поднялись до уровня предыдущего максимума (так называемая «двойная вершина»), а на осцилляторе новый максимум оказался ниже предыдущего (для медвежьего сценария). Основным сигналом, который подаёт индикатор, является схождение линии MACD и сигнальной линии.